Η Δημόσια Προσφορά των μετοχών της Εθνικής Τράπεζας μονοπώλησε το ενδιαφέρον στο ΧΑ την εβδομάδα που πέρασε ενώ η γεωπολιτική κατάσταση στο εξωτερικό διαμόρφωσε κλίμα και διαθέσεις.

Του Μάνου Χατζηδάκη | Υπεύθυνου Τμ. Ανάλυσης | BETA ΑΧΕ

Το εγχείρημα πώλησης του 10% της Εθνικής συνέπεσε σε μια ιδιαίτερα δύσκολη συγκυρία για τις αγορές που είχε σαν αποτέλεσμα τον μετριασμό του εγχώριου επενδυτικού ενδιαφέροντος σε σχέση με άλλες αντίστοιχες προσφορές τραπεζικών μετοχών από το ΤΧΣ.

Παρόλα αυτά η ολοκλήρωση της διαδικασίας είναι ένα βήμα προς τα εμπρός καθώς έβγαλε την αγορά από μια μακρά περίοδο αναμονής και παράλληλα αύξησε το ενδιαφέρον – όπως τουλάχιστον αποτυπώθηκε στην κάλυψη της προσφοράς- των διεθνών κεφαλαίων. Σειρά παίρνουν τώρα τα εγχειρήματα των αυξήσεων κεφαλαίου της Τράπεζας Αττικής και της Cenergy τα οποία θα έχουν χαρακτηριστικά Δημόσιας Προσφοράς.

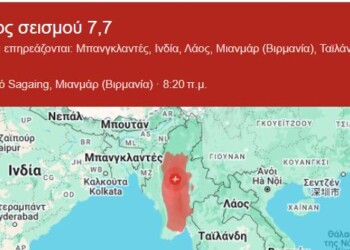

Την ίδια στιγμή ωστόσο η ένταση στην Μ. Ανατολή έχει αναβαθμιστεί και η σύγκρουση του Ισραήλ με τις παραστρατιωτικές και τρομοκρατικές οργανώσεις έχει αποκτήσει χαρακτηριστικά διακρατικού πολέμου με το Ιράν. Το γεγονός αυτό δεν έχει περάσει απαρατήρητο από τις -ως τώρα ψύχραιμες- Αγορές ωθώντας τις τιμές του Αργού πετρελαίου προς την περιοχή των 80 δολαρίων/βαρέλι. Η επίδραση της αύξησης των τιμών αυξάνει το βαθμό αβεβαιότητας καθώς μπορεί να πυροδοτήσει εκ νέου αύξηση των πληθωριστικών πιέσεων ανακόπτοντας την –τιμολογημένη- μείωση των επιτοκίων. Ο βαθμός εγρήγορσης παραμένει υψηλός και οι αγορές θα παραμείνουν εστιασμένες στις γεωπολιτικές εξελίξεις μέχρις ότου διαπιστωθεί κάποια ουσιώδης αποκλιμάκωση. Ως εκ τούτου η μεταβλητότητα θα είναι το κύριο χαρακτηριστικό στις χρηματιστηριακές αγορές βραχυπρόθεσμα ακολουθώντας την ροή των γεγονότων.

Τεχνική εικόνα: Επιστροφή στον Ιούνιο

Η τεχνική εικόνα του Γενικού Δείκτη επέστρεψε στον Ιούνιο καταγράφοντας μια συσσώρευση τιμών σε ένα πολύ συγκεκριμένο εύρος τιμών που διαρκεί παραπάνω από τέσσερις μήνες. Ότι κέρδισε ο Γενικός Δείκτης στην τελευταία χρηματιστηριακή εβδομάδα του Σεπτεμβρίου χάθηκε την πρώτη εβδομάδα του Οκτωβρίου και πέντε συνεχόμενες πτωτικές συνεδριάσεις ανακόπηκαν από μια συνεδρίαση εκτόνωσης της πίεσης την Παρασκευή χωρίς να αλλάξει η μεγάλη εικόνα. Η βραχυπρόθεσμη τάση ξαναγύρισε πτωτική μετά από τα διαδοχικά σήματα πωλήσεων του MACD και των δυο βασικών κινητών μέσων των 30 και 50 ημερών. Τα περιθώρια ωστόσο δείχνουν να στενεύουν και για την μακροπρόθεσμη τάση καθώς στις 1.394 μονάδες βρίσκεται ο κινητός μέσος των 200 ημερών ο οποίος δοκιμάστηκε τον Αύγουστο και ενεργοποίησε αγοραστικά αντανακλαστικά. Ενδεχομένως η ζώνη τιμών του ΚΜΟ-200 ημερών να αποτελεί και την κυριότερη βραχυπρόθεσμη στήριξη. Η ανάκτηση της ανοδικής τάσης απαιτεί την ανακατάληψη της περιοχής των 1.435 μονάδων ενώ η βασική αντίσταση βρίσκεται στην γνωστή ζώνη των 1.450 μονάδων.

Από την συνεδρίαση της Δευτέρας της 8ης Οκτωβρίου θα είναι σε ισχύ οι αλλαγές στο Γενικό Δείκτη με την αύξηση της στάθμισης της Εθνικής Τράπεζας και την προσθήκη των μετοχών της Τράπεζας Κύπρου ως 61η εταιρία στην σύνθεση του δείκτη. Την ίδια ημέρα θα αλλάξει η στάθμιση της Εθνικής Τράπεζας στους δείκτες FTSE, FTSE Russel και MSCI. Την Τρίτη εξάλλου αναμένεται η ετυμηγορία του οίκου FTSE για την κατάταξη των Αγορών (market classification) με ελληνικό ενδιαφέρον. Στο εξωτερικό ξεχωρίζει η ανακοίνωση του πληθωρισμού Οκτωβρίου και η ανάγνωση των πρακτικών της FED την Πέμπτη 10 Οκτωβρίου. Σχετικά με τον πληθωρισμό οι συγκλίνουσες εκτιμήσεις της αγοράς αναμένουν ονομαστικό πληθωρισμό στο 2,3% (προηγ. 2,5%) ενώ ο δομικός αναμένεται να υποχωρήσει στο 3,1% (Αυγ. 3,2%). Εφόσον αυτές οι εκτιμήσεις επιβεβαιωθούν ο δείκτης θα έχει καταγράψει την πέμπτη συνεχόμενη μείωση και την χαμηλότερη μέτρηση του από τον Φεβρουάριο του 2021.

Η ατζέντα της εβδομάδας

Τέλος επισημαίνεται ότι από την ερχόμενη εβδομάδα ξεκινούν οι πρώτες ανακοινώσεις αποτελεσμάτων τρίτου τριμήνου των Αμερικανικών εταιριών. Συγκεκριμένα την Τρίτη ανακοινώνει η Pepsico (08/10) την Πέμπτη (10/10) η Delta Airlines και την Παρασκευή (11/10) οι BlackRock, JP Morgan και Wells Fargo.