Εκτεταμένες διεθνείς επιπλοκές και ανακατατάξεις δημιουργεί η αναθεώρηση των προοπτικών για την οικονομία και τα επιτόκια των ΗΠΑ, καθώς η ανάκαμψη του δολαρίου αποδεικνύεται πλέον βιώσιμη και με προοπτική, ενώ την ίδια στιγμή η διαφορά φάσης με την ΕΚΤ και άλλες κεντρικές τράπεζες προκαλεί αναταράξεις με ευθείες και υπολογίσιμες γεωοικονομικές επιπτώσεις.

Σε μείζον ζήτημα διεθνώς εξελίσσεται το ισχυρό δολάριο, καθώς αντίκειται στις προβλέψεις των αναλυτών και υποστηρίζεται από τη διαφοροποίηση των δεδομένων σε θεμελιώδες επίπεδο, οδηγώντας σε επιθετική αναπροσαρμογή της στάσης πολλών διαχειριστών και όχι μόνο.

Η απρόσμενα μεγάλη ανθεκτικότητα που επιδεικνύει η αμερικανική οικονομία, ο επίμονος πληθωρισμός που αναγκάζει τη Fed παρατείνει τα περιοριστικά, εν αντιθέσει με την ΕΚΤ, επιτόκια και οι διεθνείς γεωπολιτικές εντάσεις έχουν δημιουργήσει νέο γεωοικονομικό περιβάλλον, το οποίο υποστηρίζει το ισχυρό δολάριο.

Αν και το 2024 οι προβλέψεις έβλεπαν υποχώρηση του δολαρίου, οι επενδυτές αναγκάστηκαν να επανεξετάσουν τη στάση τους, ενόψει της ανθεκτικότητας της αμερικανικής οικονομίας και του επίμονου πληθωρισμού. Η Fed αναγκάζεται να διατηρήσει τα επιτόκια σε περιοριστικά επίπεδα για παρατεταμένο χρονικό διάστημα, ενώ η ΕΚΤ έχει ξεκαθαρίσει ότι οι μειώσεις θα ξεκινήσουν τον Ιούνιο. Έτσι διαμορφώνεται σκηνικό arbitrage μεταξύ ισοτιμιών και assets.

Επίσης, το Διεθνές Νομισματικό Ταμείο προβλέπει ότι η παραγωγή των ΗΠΑ θα αυξηθεί με διπλάσιο ρυθμό από εκείνους της G7, η συζήτηση για την «αμερικανική εξαίρεση» είναι διάχυτη και υποστηρίζει τις αποδόσεις των μετοχών και των ομολόγων, αυξάνοντας την ελκυστικότητα του δολαρίου. Και σε μια εποχή εντεινόμενων γεωπολιτικών συγκρούσεων, το νόμισμα εξακολουθεί να παραμένει ως ο απόλυτος νομισματικός παράδεισος.

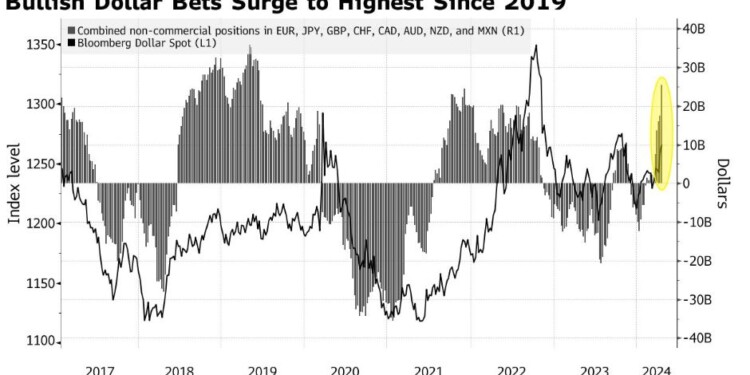

Στις αγορές η κατάσταση καταγράφεται από τους δείκτες με αυτόν του δολαρίου από το Bloomberg να ενισχύεται κέρδισε περισσότερο από 4% φέτος, αντανακλώντας την άνοδο έναντι όλων των μεγάλων ανεπτυγμένων και αναδυόμενων αγορών. Ένας δημοφιλής δείκτης κλίματος των traders που κινήθηκε πτωτικά στην αρχή του έτους, πλέον έχει ανακάμψει και καταγράφει τα μεγαλύτερα κέρδη από το 2019.

Μεταξύ εκείνων που αναβαθμίζουν τις στρατηγικές τους για το δολάριο είναι και η Vanguard Group Inc., δεύτερη σε μέγεθος εταιρία διχείρισης κεφαλαίων στον κόσμο, η οποία προβλέπει τώρα σταθερή ανοδική προοπτική.

«Εάν άλλες χώρες δεν μπορούν να ανταποκριθούν στην ανάπτυξη και τον πληθωρισμό των ΗΠΑ, απλά δεν υπάρχει άλλη επιλογή από το να αγοράσεις το δολάριο», αναφέρει ο Ales Koutny, επικεφαλής των διεθνών τιμών της Vanguard.

«Αυτό που ήταν ένα πολύ τακτικό εμπόριο για εμάς πριν έχει γίνει πολύ περισσότερο μια μακροπρόθεσμη διαρθρωτική άποψη σχετικά με τη διατήρηση του δολαρίου και την οικονομική ισχύ των ΗΠΑ».

Από την πλευρά της, η UBS Asset Management υποστηρίζει ότι το δολάριο πιθανότατα θα ενισχυθεί περαιτέρω παρά το γεγονός ότι είναι 20% πιο ακριβό από ό,τι συνήθως αποτιμάται. Εν τω μεταξύ, η Wells Fargo Investment Institute συνθηκολόγησε με τις προβλέψεις για αδυναμία μέχρι το τέλος του έτους και τώρα υπολογίζει ότι θα επεκτείνει την άνοδό του έως το 2025.

Το ράλι του δολαρίου

Η αναθέρμανση του δολαρίου ακολούθησε μια σειρά ενδείξεων ότι η οικονομία των ΗΠΑ απέφυγε την επιβράδυνση που πολλοί περίμεναν. Η αγορά εργασίας έχει παραμείνει σφιχτή και η μεταποιητική δραστηριότητα συνεχίζει να επεκτείνεται. Η επακόλουθη επιμονή του πληθωρισμού οδήγησε τον πρόεδρο της Fed Τζερόμ Πάουελ και τους άλλους να περιμένουν περισσότερο από το αναμενόμενο για τη μείωση των επιτοκίων.

Ο πρόεδρος της Fed της Νέας Υόρκης, Τζον Γουίλιαμς, πρότεινε ακόμη και τη δυνατότητα επανέναρξης των αυξήσεων επιτοκίων, υπό συνθήκες.

Ο αντίκτυπος

Φυσικά, η άνοδος του παγκόσμιου αποθεματικού νομίσματος επιφέρει μια τιμή στους ομολόγους του και στις οικονομίες τους, την οποία οι έμποροι προσπαθούν επίσης να αντιμετωπίσουν. Η Ινδία και η Νιγηρία είναι μεταξύ των χωρών που βλέπουν τις συναλλαγματικές τους ισοτιμίες να πέφτουν σε ιστορικά χαμηλά, ενώ ακούγονται απειλές για παρέμβαση από την Ιαπωνία έως την Πολωνία.

Οι κεντρικές τράπεζες σε ανεπτυγμένες αγορές όπως η Αυστραλία, η Ευρωζώνη και το Ηνωμένο Βασίλειο ενδέχεται να βρουν το περιθώριο μείωσης των επιτοκίων περιορισμένο, εάν οι χαμηλότερες συναλλαγματικές ισοτιμίες τροφοδοτήσουν τον εγχώριο πληθωρισμό. Οι χώρες που επιβαρύνονται από το εξωτερικό χρέος, συμπεριλαμβανομένων των Μαλδίβων και της Βολιβίας, καθώς και εκείνες που εξαρτώνται σε μεγάλο βαθμό από αμερικανικές εισαγωγές, ενδέχεται να είναι αυτές που θα υποστούν το μεγαλύτερο πλήγμα.

Σε ένδειξη αυξανόμενης ανησυχίας που προκαλείται από την ταχεία άνοδο του δολαρίου, oi G7 επιβεβαίωσaν νωρίτερα αυτόν τον μήνα την κοινή τους στάση σχετικά με την πιθανή ζημιά από άτακτες νομισματικές κινήσεις. Είχε προηγηθεί η αναγνώριση από την υπουργό Οικονομίας των ΗΠΑ, Τζάνετ Γέλεν, των ιδιαίτερων συνθηκών που δημιουργούνται για την Ιαπωνία και τη Νότιας Κορέα, εξαιτίας της ραγδαίας διολίσθησης των νομισμάτων τους.