Κεφάλαια της τάξης των 200 εκατ. αναζητά η Praxia Bank μέσω αμκ, που θα πραγματοποιηθεί μετά την ολοκλήρωση της διαδικασίας του Virtual Data Room, που τρέχει η UBS, καθώς οι προθεσμίες που έχει θέσει η Τράπεζα της Ελλάδος πιέζουν και ο βασικός μέτοχος, το Fund Atlas Merchant Capital του Μπομπ Ντάιμοντ ψάχνει διέξοδο.

Σε αυτή τη φάση, μάλιστα η Atlas φαίνεται ότι θα ήταν ικανοποιημένη απλά φεύγοντας χωρίς ζημιές, καθώς η Praxia Bank έχει ροκανίσει όλη τη ρευστότητα και οι υποψήφιοι επενδυτές δεν κάνουν ουρά στην πόρτα.

Αν και τη Δευτέρα θα έχει διαμορφωθεί μια αρκετά καθαρή εικόνα για τους υποψήφιους επενδυτές και τις προσφορές τους, δεδομένου ότι έχει ανοίξει ήδη η διαδικασία των data rooms. Την αμκ παρακολουθεί στενά η ΤτΕ που έχει θέσει ως καταληκτική προθεσμία το πρώτο τρίμηνο του 2020.

Tο επενδυτικό πλάνο της Τράπεζας που αποτελεί μετεξέλιξη της παλιάς Credicom, έχει αναθεωρηθεί σε σχέση με τον αρχικό σχεδιασμό για τη δημιουργία φυσικού δικτύου καταστημάτων και πλέον εστιάζει στην ανάπτυξή της ως «Ανταγωνιστική» Τράπεζα (Challenger Bank), εντελώς ψηφιακή.

Βέβαια, μέχρι στιγμής, αν και λέγεται ότι έχει καταφέρει μέσω γερμανικής πλατφόρμας WeltSparen να συγκεντρώσει περί τα 100 εκατ. σε καταθέσεις, η δραστηριοποίησή της στην Ελλάδα προϋποθέτει προσαρμογή στις συνθήκες της εγχώριας τραπεζικής αγοράς και καταθετικής κουλτούρας, η οποία επιδεικνύει ισχυρή αντίσταση στην αλλαγή και αποδέσμευση από το μοντέλο της φυσικής τράπεζας.

Για τη χρηματοδότηση του προβλεπόμενου σχεδίου, ο μέτοχος της Τράπεζας, ο Μπομπ Ντάιμοντ μέσω του fund Atlas Merchant Capital που έχει ιδρύσει και της συνδεδεμένης εταιρίας AMC Oak Sarl – έχει πραγματοποιήσει ήδη δύο διαδοχικές αυξήσεις μετοχικού κεφαλαίου. Η πρώτη 20 εκατ. ευρώ το 2018 και η δεύτερη 50 εκατ. ευρώ το πρώτο τρίμηνο του 2019. Έτσι έχει συνολικά το Atlas έχει εισφέρει περί τα 100 εκατ. μέχρι στιγμής.

Το 2018 και το 2019 η Praxia πραγματοποίησε αθρόες προσλήψεις, ενώ η διοικητική ομάδα ενίσχυσε την κινητικότητά της, καθώς αναζητούσε επενδυτές. Μέχρι στιγμής, όμως, και παρά το γεγονός ότι η Praxia διαθέτει πλήρη τραπεζική άδεια στην Ελλάδα, δεν έχει καταφέρει να προσελκύσει επενδυτές μεσομακροπρόθεσμου χαρακτήρα.

Αν και η τράπεζα έχει καταφέρει να διαμορφώσει ιδιαίτερα καλά τη δυναμική στα media, εν τούτοις ερωτήματα και προβλήματα παραμένουν και ασχέτως της δημόσιας εικόνας, οι παροικούντες την Ιερουσαλήμ γνωρίζουν.

Δεν είναι άλλωστε τυχαίο ότι την περίοδο που η ΑΜΚ της τράπεζας “τροχοδρομούσε” εμφανίστηκαν δημοσιεύματα για το ενδεχόμενο συγχώνευσης με την Attica Bank, εισόδου της Viva και απορρόφησης από συστημική τράπεζα. Μέχρι στιγμής, πάντως, τίποτα από τα παραπάνω -και πολλά άλλα σενάρια δεν ευδοκιμεί, γεγονός που τα κάνει να προσομοιάζουν με “ευχολόγια”, αν δεν εντάσσονται σε ευρύτερη στρατηγική προσέλκυσης επενδυτικού ενδιαφέροντος και ενίσχυσης του δημόσιου προφίλ της τράπεζας, μέθοδοι που παραδοσιακά χρησιμοποιούνται από τις διοικήσεις προκειμένου να τροφοδοτήσουν τις αγορές και να εντείνουν την κινητικότητα.

Τούτων δοθέντων, αν τελικά βρεθεί πραγματικός επενδυτής-ες. που θα διοχετεύσουν στην τράπεζα ρευστότητα και θα αγοράσουν τη συμμετοχή του Atlas, θα ήταν δύσκολο να διατηρήσουν την ίδια διοικητική ομάδα, δεδομένου ότι -μέχρι στιγμής- η αποτελεσματικότητα αμφισβητείται, καθώς αν και υπήρχε χώρος, χρήμα και η Praxia διέθετε περιθώρια μόχλευσης, δεν κατάφερε να δημιουργήσει έσοδα. Η διοίκηση επένδυσε σε προσλήψεις προσωπικού, διαρθρωτικές αλλαγές και τελικά κατέληξε να αναζητά καταθέσεις στο εξωτερικό μέσα από πλατφόρμες τρίτων.

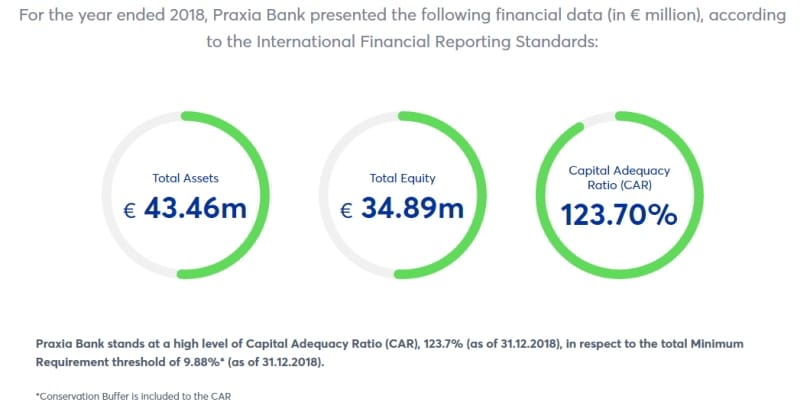

Praxia Bank Financials 2018