Ο Ταγίπ Ερντογάν έκανε ίσως το μεγαλύτερο του λάθος προσπαθώντας να κερδίσει τις δημοτικές εκλογές και να αποφύγει την άτακτη κατάρρευση της τουρκικής οικονομίας, καθώς υπό την πίεση διεθνών πιέσεων και ενώ έχανε έδαφος στο εσωτερικό, αναγκάστηκε να χρησιμοποιήσει τα συναλλαγματικά διαθέσιμα για να στηρίξει τη λίρα, ανοίγοντας έτσι μόνος του την κερκόπορτα της τουρκικής οικονομίας που βρίσκεται υπό παρατεταμένη πολιορκία.

Όπως αναφέρει, μάλιστα, στην κατακλείδα της έκθεσής της η Moody’s, οι συνθήκες που δημιουργούνται αυξάνουν τον κίνδυνο νέας φυγής κεφαλαίων. Όπερ σημαίνει ότι δημιουργούνται προϋποθέσεις νέας υποχώρησης της λίρας, που σε συνδυασμό με το δυσθεώρητα υψηλό δημόσιο χρέος, την προοπτική ύφεσης τον καλπάζοντα πληθωρισμό, οι προοπτικές της τουρκικής οικονομία καθίστανται ζοφερές.

Στην έκθεσή που δημοσιεύθηκε τα μεσάνυχτα η Moody’s σκιαγραφεί την κατάσταση που διαμορφώνεται στην τουρκική οικονομία, μετά τη δραματική κάμψη των συναλλαγματικών αποθεμάτων, το αποτέλεσμα των εκλογών, το ίχνος και τα μηνύματα των επιλογών του Ταγίπ Ερντογάν.

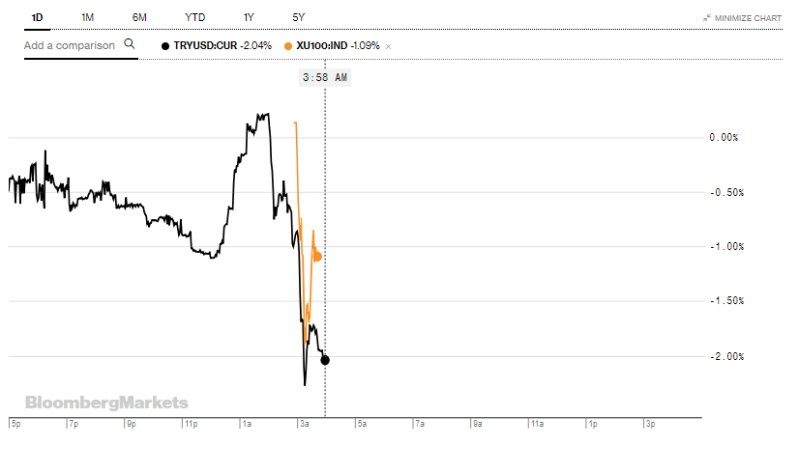

Οι αγορές, όπως επισημαίνει η Moody’s, αποδοκίμασαν ήδη, την Πέμπτη και την Παρασκευή τη μείωση των συναλλαγματικών αποθεμάτων, με αποτέλεσμα η τουρκική λίρα να γράψει συνολικές απώλειες 5% το διήμερο, ενώ σήμερα, μετά τις εκλογές το τουρκικό νόμισμα υποχωρεί 2% έναντι του δολαρίου, με τις πιέσεις να εντείνονται ώρα, με την ώρα.

Η μεγάλη μείωση των συναλλαγματικών αποθεμάτων, όμως, έχει και πολιτικές προεκτάσεις, όπως εντοπίζει η Moody’s, καθώς αποδεικνύει ότι η κεντρική τράπεζα της χώρας παρενέβη στις αγορές για τη στήριξη της λίρας, καθ’ υπέρβαση της δικής της πολιτικής και κόντρα στις διεθνείς πρακτικές για την ελεύθερη διαπραγμάτευση. Η κίνηση αυτή, όμως, αποτελεί νέα ένδειξη πολιτικών παρεμβάσεων στην κεντρική τράπεζα, εγείροντας ανησυχία για την απώλεια της ανεξαρτησίας του θεσμού.

| Agency | Rating | Outlook | Date |

|---|---|---|---|

| Moody’s | Ba3 | negative | Aug 17 2018 |

| S&P | B+ | stable | Aug 17 2018 |

| Fitch | BB | negative | Jul 13 2018 |

Με δεδομένο ότι η Moody’s αποδίδει αρνητικές προοπτικές για το αξιόχρεο της Τουρκίας, η έκθεση αποτελεί προοίμιο υποβάθμισης της χώρας και προειδοποιητική βολή προς τον Ταγίπ Ερντογάν. Η δημοσιοποίηση μάλιστα μετά το πέρας των εκλογών αποτελεί ένδειξη αποπολιτικοποίησης, καθώς ο Τούρκος πρόεδρος έχει εξαπολύσει μπαράζ επιθέσεων κατά των οίκων αξιολόγησης.

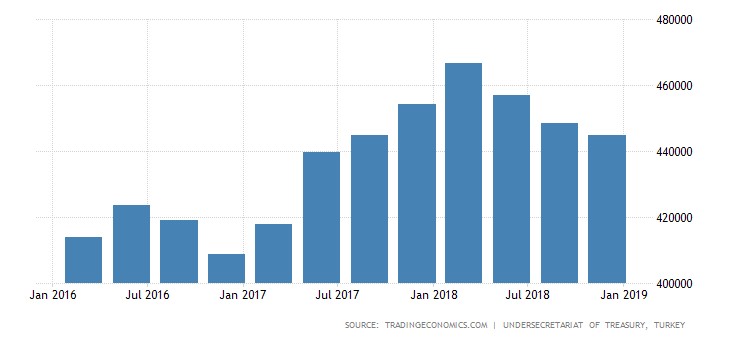

Στις 28 Μαρτίου, η κεντρική τράπεζα της Τουρκίας (Ba3 αρνητική) δημοσίευσε εβδομαδιαίες στατιστικές, οι οποίες δείχνουν ότι τα αποθέματά της χρυσού και ξένου συναλλάγματος μειώθηκαν κατά περισσότερο από 2 δισεκατομμύρια δολάρια την εβδομάδα που έληξε στις 22 Μαρτίου. Η τελευταία απομείωση προστίθεται στην πτώση των αποθεματικών κατά περίπου 6 δισεκατομμύρια δολάρια κατά τις προηγούμενες δύο εβδομάδες, γεγονός που οδήγησε σε απότομη αποχώρηση της τουρκικής λίρας στις 22 Μαρτίου, παρότι η κεντρική τράπεζα ανακοίνωσε σύσφιξη της νομισματικής πολιτικής εκείνη την ημέρα, εγκαταλείποντας τα repo και σπρώχνοντας τις τράπεζες στον μηχανισμό παροχής έκτακτης ρευστότητας.

Η πτώση του νομίσματος ακολούθησε μήνες σχετικής ηρεμίας εν μέσω της εύθραυστης ισορροπίας στις χρηματοπιστωτικές αγορές της Τουρκίας.

Η συνολική διάβρωση των συναλλαγματικών αποθεμάτων της Τουρκίας χαρακτηρίζεται credit negative. Τα ακαθάριστα και ιδιαίτερα τα καθαρά αποθέματα ήταν ήδη σε πολύ χαμηλά επίπεδα – τα ακαθάριστα αποθεματικά κάλυπταν λιγότερο από το ήμισυ των αποπληρωμών του βραχυπρόθεσμου εξωτερικού χρέους από το τέλος του 2018 – καθιστώντας την τουρκική οικονομία πιο ευάλωτη σε εξωτερικούς παράγοντες και κινδύνους.

Στη συνέχεια, την περασμένη εβδομάδα, οι τοπικές τράπεζες ανέφεραν ότι τους είχε δοθεί εντολή να παρακρατήσουν τη ρευστότητα των λιρών από ξένες τράπεζες και επενδυτές. Οι περιορισμοί βοήθησαν την λίρα, τουλάχιστον προσωρινά, καθώς τα βραχυπρόθεσμα επιτόκια σε περισσότερο από 1.000% από 23% την προηγούμενη εβδομάδα.

Ο χρηματιστηριακός δείκτης της Κωνσταντινούπολης υποχώρησε περισσότερο από 12% στο χαμηλότερο σημείο της Τετάρτης από μια εβδομάδα νωρίτερα, την ίδια μέρα που η απόδοση του 10ετούς ομολόγου εκτοξεύθηκε πάνω από 17%, έναντι 14,5% στο τέλος Φεβρουαρίου και τα spreads του CDS διευρύνθηκαν σε ισοδύναμο Β3.