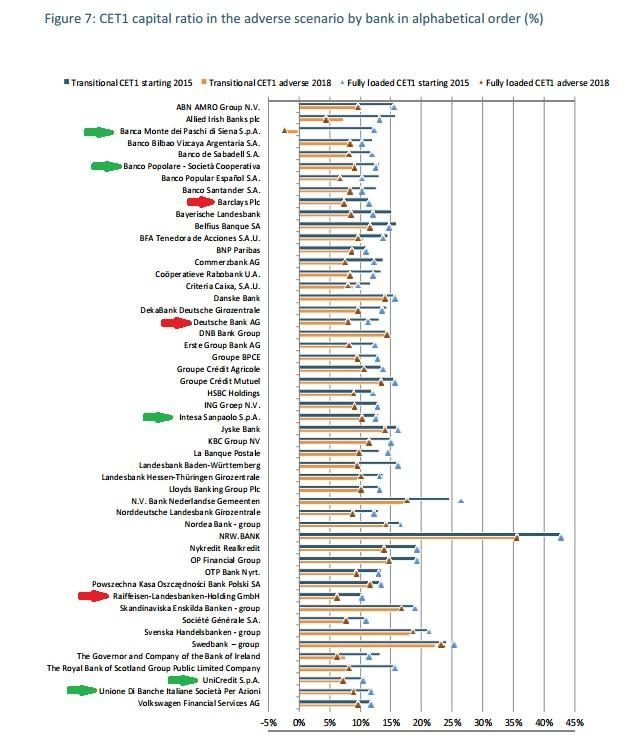

Να τραβήξει τη κουρτίνα και να αποκαλύψει την πραγματική κατάσταση που επικρατεί στις ευρωπαϊκές τράπεζες πέτυχε η ΕΚΤ με τη διάσωση της Monte dei Paschi καθώς επιβάλλοντας Tier 1 στο 8% αυτομάτως κάτω από αυτό το επίπεδο βρίσκονται 10 ευρωπαϊκές τράπεζες, μεταξύ των οποίων η Deutsche Bank και η UniCredit.

Διαβάστε επίσης: Στον πάγο η Βασιλεία ΙΙΙ για να σωθεί η Deutsche Bank

Την ίδια στιγμή η Κομισιόν προσπαθώντας να προστατεύσει τις γερμανικές τράπεζες πέτυχε την αναβολή της εφαρμογής των νέων standards της Βασιλείας ΙΙΙ, με βάση τα οποία θα προέκυπταν νέες κεφαλαιακές ανάγκες δεκάδων δισεκατομμυρίων και πολλές θα αναγκάζονταν σε αναπροσαρμογή των μοντέλων αποτίμησης ρίσκου.

Διαβάστε επίσης: Η Deutsche Bank δεν είναι το πρόβλημα, η Βασιλεία ΙΙΙ είναι

Τα προβλήματα όμως πολλαπλασιάζονται καθώς διευρύνεται το gap μεταξύ αμερικανικών και ευρωπαϊκών τραπεζών, τόσο σε κεφαλαιακό επίπεδο όσο και σε διαφάνεια, δημιουργώντας ένα νέο πλαίσιο ανταγωνισμού.

Όπως έχει επισημάνει τ ο Crisis Monitor από τις 22 Σεπτεμβρίου του 2016:

«Ακόμα όμως και αν η ΕΕ εμποδίσει την εφαρμογή της κανονιστικής οδηγίας της Βασιλείας σε αυτή τη φάση, η πρόοδος των αμερικανικών τραπεζών σε αυτή την κατεύθυνση θα οδηγήσει στη ντε φάκτο δημιουργία τραπεζικής αγοράς πολλών ταχυτήτων, με τις ευρωπαϊκές να μην είναι στην πρώτη και να καλούνται να αντιμετωπίσουν το αυξημένο κόστος δανεισμού».

Αντί της εφαρμογής ενιαίων προτύπων αποτύπωσης και διαχείρισης ρίσκου η Κομισιόν προτείνει τη διατήρηση των μοντέλων ανά τράπεζα υπό την εποπτεία της SSM και των εθνικών εποπτικών μηχανισμών, υποστηρίζοντας ότι οι υπάρχουσες ασφαλιστικές δικλείδες είναι επαρκείς.

Η πρόταση που έχει καταθέσει το Διοικητικό Συμβούλιο της Βασιλείας, υπό τον Ζαν Κλωντ Τρισέ, δίνει περιθώριο προσαρμογής στους νέους κανονισμούς έως και τρία έτη, ωστόσο η πρόοδος και ο βαθμός ολοκλήρωσης θα παρακολουθούνται στενά.

Διαβάστε επίσης: Επικίνδυνο «ερωτικό τρίγωνο» Deutsche Bank-Pimco-Allianz

Συνεπώς το ενδεχόμενο αυτό είναι από αυτά που οι αγορές ενσωματώνουν στις προβλέψεις τους επηρεάζοντας τις αποτιμήσεις των τραπεζών οι οποίες θα βρεθούν στο μάτι του κυκλώνα.

Με δεδομένο ότι η Fed υιοθέτησε στα πρόσφατα stress tests πολλά από τα νέα standards της Βασιλείας ΙΙΙ, με βάση τα οποία οι αμερικανικές τράπεζες πέρασαν και η Deutsche Bank κόπηκε, είναι σαφές ότι οι ευρωπαϊκές τράπεζες θα έχουν μεγάλο πρόβλημα να αντλήσουν ρευστότητα από τις αγορές καθώς είναι προφανές ότι έχουν υψηλότερο ρίσκο από τις αμερικανικές.

Τι προβλέπει η Βασιλεία ΙΙΙ

Σε πρώτη φάση το διοικητικό συμβούλιο του οργάνου καταργεί έξι εθνικούς κανονισμούς ενώ στην ανακοίνωση επισημαίνεται ότι και άλλες διατάξεις που δίνουν ευελιξία σε εθνικό επίπεδο εξετάζονται και αναμένεται να απαλειφθούν σύντομα.

Όπως επισημαίνεται στη σχετική ανακοίνωση η απόφαση επιδρά άμεσα στα standards που θέτει το κανονιστικό πλαίσιο της Βασιλείας ΙΙ, που συνεπάγεται την άμεση εφαρμογή τους. Για να αποφευχθούν συστημικά σοκ από τις αλλαγές η Βασιλεία δίνει σε συγκεκριμένες περιπτώσεις περιθώριο προσαρμογής που φτάνει έως και τα τρία χρόνια.

Οι αποφάσεις της Βασιλείας θα έχουν άμεση εφαρμογή και αναμένεται να προκαλέσουν αναταράξεις στο τραπεζικό σύστημα, ιδιαίτερα στο ελληνικό, καθώς οι τροποποιήσεις οδηγούν σε de facto περιορισμό των εποπτικών κεφαλαίων και αύξηση του ρίσκου λόγω της ταυτόχρονης αλλαγής τόσο στον τρόπο καταγραφής των NPL’s όσο και στη διαμόρφωση των αποδεκτών στο Tier 1 κεφαλαίων.

Παράλληλα τροποποιείται ουσιωδώς και το καθεστώς αξιολόγησης κινδύνου και αποτίμησης εσωτερικής αξίας στοιχείων του ενεργητικού και του παθητικού με στόχο την αυστηροποίηση των κριτηρίων για τον περιορισμό του ρίσκου.

Σε μια συνολική αξιολόγηση παράγοντες της Βασιλείας και της BIS εκτιμούν τη μεσοσταθμική επίδραση των αλλαγών σε βάθος 12 μηνών να φτάνει στο 1,6% των εποπτικών κεφαλαίων των τραπεζών. Όπερ σημαίνει ότι για τις ελληνικές τράπεζες η επίδραση θα είναι πολύ μεγαλύτερη.

Με την απόφαση καταργούνται:

– Οι διαφοροποιήσεις στη μεταχείριση των καθυστερούμενων δανείων, αυτά δηλαδή που δεν έχουν πληρωθεί κανονικά οι δόσεις σε διάστημα 30 έως 60 ημερών, ακόμα και στην περίπτωση που έχουν καταγραφεί μικρότερες καταβολές. Πρόκειται για την υποσημείωση 31 στην παράγραφο 76, όπου επισημαίνεται ότι θα υπάρξει μεταβατική περίοδος τριών ετών κατά τη διάρκεια των οποίων τα αποδεκτά εχέγγυα θα καλύπτουν μεγαλύτερο εύρος, ώστε να μην επηρεαστεί η κεφαλαιακή σταθερότητα των τραπεζών και να μην προκληθεί sell-off στις δευτερογενείς αγορές δανείων.

– Η διαφοροποίηση στον ορισμό των καταναλωτικών κινδύνων: Πρόκειται για την τροποποίηση της ακόλουθης πρότασης στην παράγραφο 232: «Οι επόπτες μπορεί να αποφασίσουν να ορίσουν το μίνιμουμ επιτρεπτό όριο έκθεσης μέσα στα πλαίσια ενός pool εκθέσεων, ορίζοντας μια συγκεκριμένη υποομάδα ως «καταναλωτική»

– Καταργούνται οι εθνικές διαφοροποιήσεις κατά τη διάρκεια της μεταβατικής περιόδου όπως αυτές ορίζονται στην παράγραφο 264: «Κατά τη διάρκεια της μεταβατικής περιόδου οι ακόλουθοι ελάχιστοι κανονισμοί μπορούν να χαλαρώσουν, στην ευχέρεια του εθνικού επόπτη».

– Καταργείται η διαφοροποίηση στις αξιολογήσεις και στους τύπους και τα προφίλ υπολογισμού για wholesale exposures, βάσει τον οποίων οι επόπτες μπορούσαν να απαιτήσουν από τις τράπεζες που δάνειζαν μικρότερα σχήματα εναλλακτικών δανειακών προϊόντων να έχουν μεγαλύτερη αξιολόγηση στα δικά τους αποδεκτά collateral.

– Περιορίζει τη δυνατότητα των Εθνικών κεντρικών τραπεζών να θέτουν το re-ageing χρονικό όριο, δηλαδή την περίοδο «καθαρισμού» του μητρώου του καταναλωτή.

– Παράλληλα η επιτροπή ενημερώνει ότι το 2016 λήγει η διαφοροποίηση, σε εθνικό επίπεδο, της δυνατότητας των κεντρικών τραπεζών να εφαρμόζουν δικά τους πρότυπα στις εσωτερικές IRB αξιολογήσεις, ιδιαίτερα στις μετοχικές αποτιμήσεις, όπως αυτό ορίζεται στην παράγραφο 267 της Βασιλείας ΙΙ, καθώς η πρόνοια αφορούσε και περιοριζόταν σε 10ετή εφαρμοστική περίοδο.

– Παράλληλα σύμφωνα με την ανακοίνωση επισημαίνεται η κατάργηση οδηγίας της Βασιλείας ΙΙ και η επικράτηση –από τώρα- της οδηγίας της Βασιλείας ΙΙΙ για την αναγνώριση της χρεωστικής προσαρμογής στην αξιολόγηση στο πλαίσιο του υπολογισμού των κεφαλαίων για το Tier 1. Η ρύθμιση αυτή αναμένεται να φέρει ουσιαστικές διαφοροποιήσεις στις κεφαλαιακές ανάγκες των ελληνικών –και όχι μόνο- τραπεζών-.

Παράλληλα στην παράγραφο 75 Βασιλείας III απαιτείται από τις τράπεζες να διαγράψουν «derecognize in the calculation of Common Equity Tier 1, all unrealised gains and losses that have resulted from changes in the fair value of liabilities that are due to changes in the bank’s own credit risk.»

Συνεπώς η ρύθμιση αυτή αφορά και τα παράγωγα στα οποία οι τράπεζες δεν μπορούν να αναγνωρίζουν πλέον ούτε κέρδη ούτε ζημιές λογιστικά αν αυτά βρίσκονται σε διαδικασία εσωτερικής αξιολόγησης κινδύνου και δεν αποτελούν γεγενημένο αποτέλεσμα.

Οι τράπεζες θα είναι υποχρεωμένες να μην αναγνωρίζουν τα κέρδη και τις ζημιές από τα παράγωγα σε λογιστική βάση πάνω στα Tier 1 κεφάλαια ακόμα κι αν αυτές δεν χρησιμοποιούν τη μέθοδο Funding Valuation Adjustment.

Δίδυμη απειλή για τις τράπεζες

1. Το High Quality Liquid Assets, είναι τα στοιχεία που μπορούν να ρευστοποιηθούν άμεσα στις αγορές σε αξία πολύ κοντά στην αποτίμησή τους και τα οποία επαρκούν για να καλύψου τις ανάγκες ρευστότητας της εκάστοτε τράπεζας για 30 ημέρες.

2. Το Liquidity Coverage Ratio που είναι η συνεπακόλουθη διαδικασία πιστοποιεί την ικανότητα των τραπεζών να απορροφήσουν τους κραδασμούς από ακραίες οικονομικές συνθήκες.

Με την ταυτόχρονη εφαρμογή όλων των παραπάνω σταδιακά και ξεκινώντας από το 2015 διασφαλίζεται η σταθερότητα του συστήματος και προλαμβάνονται κρίσεις όπως αυτή του 2007, όταν οι τράπεζες παρά τα επαρκή ίδια και εποπτικά κεφάλαια δεν είχαν ικανή ρευστότητα, με αποτέλεσμα όταν προσέφυγαν μαζικά στις αγορές να προκαλέσουν σοκ και κατάρρευση των τιμών.

Η εφαρμογή αυτών των κριτηρίων σε ποσοστό 60% του συνολικού από 1 Ιανουαρίου του 2015 εντάσσεται και στα σενάρια των κεφαλαιακών ασκήσεων που θα διεξάγει η SSM.

Κίνδυνος μόλυνσης

Το κοινό μέτωπο των μεγάλων γερμανικών τραπεζών, οι πολιτικές πιέσεις Κομισιόν και Γερμανίας και η διαλλακτικότητα των ΗΠΑ –λόγω αλλαγής σκυτάλης- έβαλαν στον πάγο τα νέα standards της Βασιλείας ΙΙΙ, σώζοντας τα προσχήματα, η υπόθεση όμως της Monte dei Paschi μπορεί να αποδειχθεί αρκετή για να ξεκινήσει το ντόμινο.

Αν και το ρίσκο μετάστασης της κρίσης από το ιταλικό τραπεζικό σύστημα είναι περιορισμένο, δεν συμβαίνει το ίδιο και με το ιταλικό Δημόσιο χρέος, καθώς από την ΕΚΤ που αγοράζει διαρκώς, πάνω από 100 δισ. ιταλικών κρατικών ομολόγων βρίσκονται στα χαρτοφυλάκια γαλλικών τραπεζών και επιπλέον 80 δισ. διαθέτουν οι γερμανικές.

Αν σε αυτά προστεθούν εταιρικά ομόλογα, μεταπωλημένα τοξικά δάνεια, repos, ομόλογα τραπεζών και διασυνοριακές χρηματοδοτήσεις τότε η κατάσταση γίνεται ανεξέλεγκτη.